Die Enpal Krise

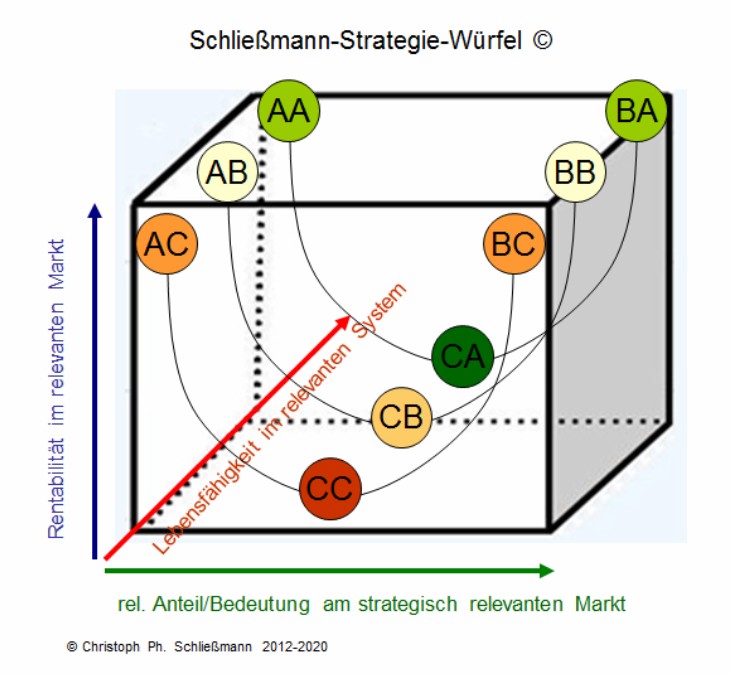

Ein Strategy Snapshot anhand des Schließmann Strategie-Würfels (c)

1. Einleitung und Zielsetzung

Diese strategischen Analyse der Enpal GmbH basiert auf der Anwendung des Schließmann Strategie-Würfels (c). Ziel ist die systemische Einordnung des Unternehmens entlang der drei strategischen Hauptachsen (X = Marktposition, Y = Rentabilität, Z = Lebensfähigkeit) im Kontext seines Strategisch Relevanten Marktes (SRM) „dezentrale Energielösungen für Privatkunden in Deutschland“.

Die Bewertung berücksichtigt neben internen Faktoren (Geschäftsmodell, Prozesse, Finanzierung) auch externe Systembedingungen (Markt, Regulierung, Wettbewerb) und baut auf einer detaillierten Analyse aktueller Berichte, Presserecherchen sowie interner Aussagen von Kunden, Mitarbeitern und Marktbeobachtern auf.

Kurz & knapp

- „Was brennt“

- 14 % Ihrer 90 000 PV-Kunden erzeugen 66 % der Tickets.

- Vertriebsprovisionen binden 60 % Bruttomarge → Cash-Drain 800 M € (Konzern 2023).

- Blitzwachstum mit Schattenseiten

Enpal hat sich dank Miet-/Finanzierungsmodell und aggressivem Vertrieb zum größten deutschen PV-Installateur hochgearbeitet (90 000 + Anlagen), verliert aber nun Umsatz (-10 %) und schreibt seit Jahren Verluste. - Service-Desaster

Zu wenig Handwerker-Kapazität, unkoordinierte Subunternehmer, mangelhafter Kundendienst: Verspätete Wärmepumpen, falsche Zähler, App-Fehler – Frust schlägt sich in Trustpilot-Bewertungen nieder. - Juristischer Ärger & Zahlungsverzug

Messstellenbetreiber Inexogy klagt auf fast 0,9 Mio. € wegen offener Rechnungen und „Schwarzeinbauten“. - Riskantes Finanzierungskonstrukt

Milliarden-SPVs (BlackRock, ING u. a.) finanzieren die Anlagen; operativer Konzern-Cashflow 2023: -800 Mio. €. Das Modell verschiebt Rendite in ferne Zukunft und macht Enpal abhängig von ständig neuem Kapital. - Vertriebsdruck

Hohe CAC, Altersgrenzen verschoben, Provisionen auf reine Unterschriften, Überdimensionierung von Anlagen. Vertrieb verschlingt >60 % des Deckungsbeitrags.

2. Strategisch Relevanter Markt (SRM)

Enpal operiert in einem SRM, der sich aus folgenden Elementen zusammensetzt:

- Photovoltaik- und Speichersysteme für private Haushalte

- Miet- und Finanzierungsmodelle für Energietechnik

- Integrierte Heizlösungen (Wärmepumpen)

- Digitale Energiemanagementsysteme

- Kundengruppen mit Nachhaltigkeitsfokus und langfristigem Wohnsitz (Eigentümer)

Wesentliche Treiber sind: Klimapolitik, Energiepreise, regulatorische Förderprogramme (z.B. KfW, EEG), technologische Entwicklungen und gesellschaftlicher Wandel.

3. Bewertung entlang der Strategie-Würfel-Achsen

>> Lesen Sie dazu die Grundlagen sowie >> www.strategieai.com

X-Achse: Relative Bedeutung und Marktposition im SRM

Einzel-Bewertung: „BA“ bis „AB“ (Spezialist im Massengeschäft, mit Risiken)

Enpal ist quantitativ Marktführer im deutschen Privatkunden-PV-Markt. Das Unternehmen hat über 90.000 Anlagen installiert (Stand 2025) und sich durch ein mietbasiertes „Rundum-Sorglos“-Modell differenziert. Dies führt zu hoher relativer Sichtbarkeit und Bedeutung.

Allerdings:

- Qualitativ zeigt sich eine erodierende Kundenbeziehung (Verzögerungen, Serviceprobleme).

- Die Differenzierung ist durch Wettbewerber (1Komma5°, Zolar etc.) überholbar.

- Die Marke leidet unter wachsendem Reputationsrisiko.

Fazit: Enpal ist im SRM strategisch bedeutend, verliert aber Systemvertrauen. Die Position tendiert von „BA“ in „AB“

Y-Achse: Rentabilität im SRM

Einzel-Bewertung: „Zwischen BC und CC“ (hohes Volumen, geringe Rendite, verlustbehaftet)

- Umsatzwachstum: +118 % von 2021 bis 2023 (auf 960 Mio. EUR). 2024 erstmals Umsatzrückgang (860 Mio. EUR).

- Ergebnis: Operative Verluste 2023: –18,1 Mio. EUR; 2024 >–50 Mio. EUR

- SPV-Struktur: Eigenkapitalentlastend, aber komplex und bilanziell intransparent

- Cashflow (real): Konzernweit -800 Mio. EUR (2023)

Risiko: Rentabilität ist nur vordergründig gegeben. Die Finanzierungsstruktur maskiert reale operative Verluste.

Z-Achse: Lebensfähigkeit

Bewertung: „CC“ (kritisch instabil, restrukturierungsbedürftig)

- Agil, aber nicht robust: Enpal zeigt Anpassung im Vertrieb und bei Produktlinien, jedoch ohne Stabilität im Service-Backbone.

- Systemische Schwäche: Hohe Fluktuation, Subunternehmer-Probleme, mangelnde Serviceintegration

- Kundenseitige Risiken: Zahlungsausfälle, Rechtsstreitigkeiten, Abwanderung

- Systemisch relevant: Enpal ist tief in das Versorgungssystem vieler Haushalte eingebunden. Ein Scheitern wäre systemwirksam.

Fazit: Die Lebensfähigkeit ist latent gefährdet. Die operative Systemarchitektur ist nicht zukunftsfest.

Insgesamt sehe ich das Unternehmen trotz hoher Marktrelevanz wegen seiner Rentabilitätsrisiken und der kritischen Lebensfähigkeit zwischen CC und BC kritisch, was hohen Handlungsbedarf signalisiert.

4. Interdependenzanalyse (Auszugsweise)

| Variable | Einfluss | Unsicherheit | Relevanzscore |

|---|---|---|---|

| Kundenservice und -bindung | sehr hoch | hoch | kritisch |

| SPV-Finanzierungsstruktur | hoch | mittel | hoch |

| Vertriebssystem (Anreizstruktur) | hoch | hoch | kritisch |

| Marktregulatorik / EEG | mittel | hoch | hoch |

| Technologischer Stack | mittel | niedrig | mittel |

5. Entscheidungsmatrix (Ampellogik)

| Dimension | Bewertung | Farbe |

| Marktposition | Stark, aber fragil | 🟡 Gelb |

| Rentabilität | Maskiert, instabil | 🔴 Rot |

| Lebensfähigkeit | Kritisch, restrukturieren | 🔴 Rot |

| Steuerbarkeit | Komplex, eingeschränkt | 🔴 Rot |

6. Gesamtbeurteilung

Position auf dem Strategie-Würfel:

- CB – CC (hohe Markt-Sichtbarkeit bei kritischer bis sehr kritischer Lebensfähigkeit)

Zusammenfassung: Enpal hat ein hohes Marktpotenzial und war Innovationsmotor im deutschen PV-Markt. Doch das Unternehmen hat Wachstum systemisch nicht in Resilienz transformiert. Es steht nun an einem strategischen Wendepunkt. Ohne tiefgreifende strukturelle Korrekturen ist die Lebensfähigkeit des Systems gefährdet.

Was Enpal braucht:

Enpals Kernproblem ist nicht die Idee, sondern die Execution. Ein strikt sequenziertes Programm – erst Service stabilisieren, dann skalieren – kombiniert mit echter Finanztransparenz und Kulturerneuerung kann das Startup in einen profitablen, nachhaltigen Energiedienstleister verwandeln.

Enpal ist kein Frühphasen-Startup mehr, sondern ein komplexes Scale-up mit vier Hauptproblemen:

- Operative Überlastung (Installations- & Service-Backlog)

- Vertrauensverlust bei Kunden & Investoren

- Unklare, teils riskante Finanzierungs- & Vertragsstruktur (SPVs, Subunternehmer, Kundenbindung)

- Kulturelle und steuerungstechnische Dysbalance durch Vertriebsdominanz

Das bedeutet:

- Enpal braucht keine Prozessberater, sondern klare Risikoaufklärung und strategische Navigationshilfe.

- Es braucht keine abstrakten „Transformations“-Versprechen, sondern belastbare, in sich verzahnte Kurzfrist-Stabilisierungs- und Mittelfrist-Restrukturierungsmaßnahmen.

- Finanzarchitektur vereinfachen:

- SPVs konsolidieren, Transparenz fördern

- Langfristige Zinssicherung & alternative Modelle prüfen

- Service-Resilienz aufbauen:

- Dezentralisierte Service-Hubs mit qualifizierten Technikern

- Eigenbetrieb statt Subunternehmer

- Kundenvertrauen zurückgewinnen:

- Task-Force für Beschwerdemanagement

- Rückgewinnungsprogramme, Kulanzverfahren

- Governance neu denken:

- Rollenmodell: System Scout, Impact Owner, Navigator

- Aufbau eines unabhängigen Strategiekreises (Radar-Review alle 6 Monate)

- Langfristige Systemintegration:

- Von PV zu „Residential Energy Infrastructure“

- Enpal.ONE weiter ausbauen (IoT, Demand Response, Smart Grid)

- Kultur neu denken

(c) Prof. Dr. Christoph Ph. Schließmann – Alle Rechte vorbehalten